从3.5%到3%,你将少拿几十万,这个真相你敢接受吗?

最近这段时间,保险预定利率从3.5%下调到3%的消息热度不断,有些媒体报道,预定利率3.5%的产品正在陆续下架,多家险企精算负责人表示,预定利率3.5%的保险产品退出市场是必然趋势,退出时间很有可能就在6月30日之前。并且,只要是使用3.5%预定利率来定价的长期险价格也会受到影响。

那么,预定利率3.5%和3%,对保单利益的影响到底有多大呢?这看似只有0.5%,到底会造成什么样的差异呢?

其实简单点说,不管是保障型产品,还是理财型产品,都可能会受到影响。

保障型产品,保费可能会变贵。那么到底会涨多少呢?根据某证券研究所的测算:终身寿险、定期寿险和重疾险对应的保费涨幅分别为19.5%、3.5%、16.4%。

理财型产品,收益会变低。比如说现在市场热销的增额终身寿险和年金险产品,这两类产品基本上都是保障终身的,活得越久,保单价值越高。当预定利率为3.5%时,长时间下来内部收益率可以无限接近年复利3.5%了;一旦下调到3%,那内部收益率就只能接近年复利3%了。

同样是买100万,3.5%和3%预定利率下它们相差的可以说是天壤之别。我们就拿买100万的增额终身寿险为例子。在3.5%预定利率下,第30年的现金价值为2806794元,收益率为1806794元;在3.0%预定利率下,第30年的现金价值为2427262元,收益率为1427262元。也就是说,30年后收益率整整差了38万元!

而同样是100万元的增额终身寿险,它现金价值20年相差18万元,40年相差69万元,60年相差198万!这个时间越长,差距也就更明显。

大家看到这样的差别后,不会还觉得差距0.5%没什么吧?而这也从另一面体现了复利的价值所在。

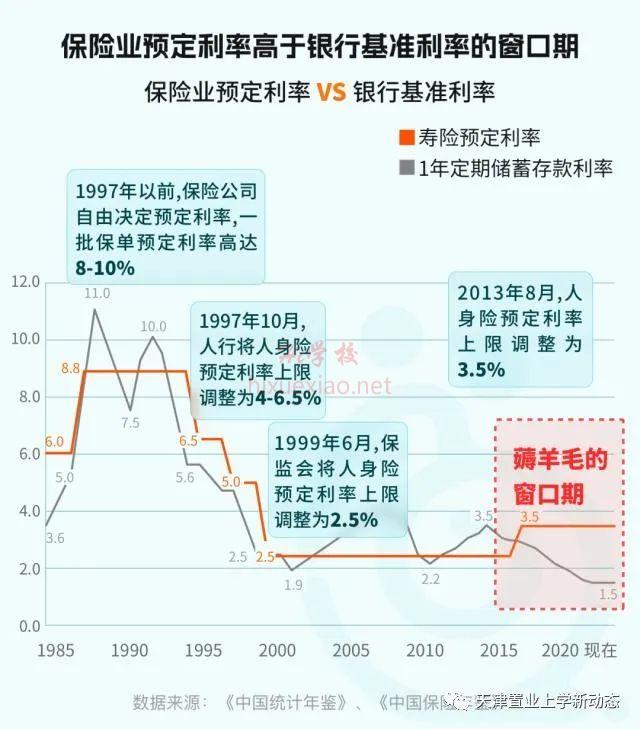

说到这里,到底为什么监管部门会要求3.5%的产品要进行调整呢?其实这和银行存款等无风险利率的快速下降有密不可分的关系。

相信大家都知道,从22年4月份开始,我国银行存款利率已经进行了2次集中下调:一次是22年4月下旬,国有大行和大部分股份制银行下调1年期及以上期限定期存款和大额存单利率,部分地方法人机构也跟随步调进行下调;第二次是在22年9月中旬,部分全国性银行宣布下调存款利率,带动其他银行跟进调整。

今年4月1号,多家国有银行和股份制银行存款利率再一次进行调整。最近,平安银行等多家银行陆续发布公告称,将调整通知存款和协定存款利率,下调后的利率从5月15日已开始正式执行。目前,我国各大银行3年期和5年期定期存款利率,已经调整完毕,大家齐刷刷的进入了2字头的时代。

根据业内人士预测,在未来的一段时间中,存款利率下调仍然是大趋势。而今年以来,国债也先后两次下调了利率,最新一期的3年期票面利率已经下跌到了2.9%、5年期票面利率只有3.27%、10年期国债更是只有2.67%。

相比之下,保险预定利率目前仍然有3.5%的产品,这可以说是现在无风险利率的天花板,而且只要一旦投保成功,保单利益白纸黑字写进合同当中。这让小编回忆起了90年代那一批保单利率在8%~9%的产品,现在保险公司仍然在按照合同继续兑付。

因此,监管部门不得不开率到保险行业长期的“利差损”风险,所以要求预定利率3.5%的产品进行调整。

如果说保险产品的预定利率彻底进入了3.0%时代,那么预定利率3.5%就成为了不可高攀的存在了,大家还记得现在已经看不到的4.025%吗?

那么,预定利率真的降到3%就会停止吗?当然不是不是!根据市场大环境来看,3%只是目前未来或许会再次进行下调到2%也是说不定的。

不断下滑的银行存款利率和国债收益率,都在向我们发出提醒,提醒我们在低利息环境下能够提前锁定利率的重要性。不然几年之后,我们可能会发现,想寻求有个3%预定利率又安全稳定的投资规划方式是有多难。

可以有效锁定利率的长期储蓄型保险产品,我们不用担心利率下行和市场波动的风险,而且安全性杠杠的。

评论